人到中年总会感慨时间过得太快,很遗憾,2017年又要过去了。既然我们无法改变时间本身,倒不如抢在所有即将和我同样感慨的人之前来一个2018年展望吧。用拨快时钟的方式抢一次头条也许是成本最低的一种方式了。今天我们就提前20天展望一下2018年中国汽车市场会发生哪些变化。

传统结构下的零和博弈仍将持续

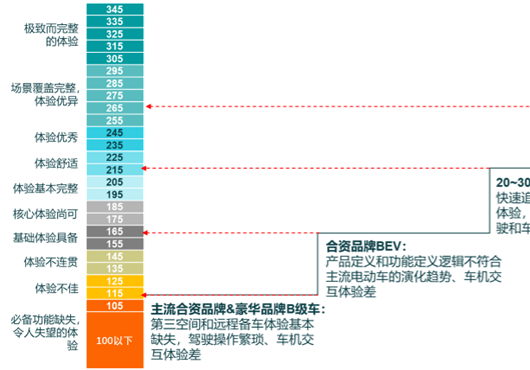

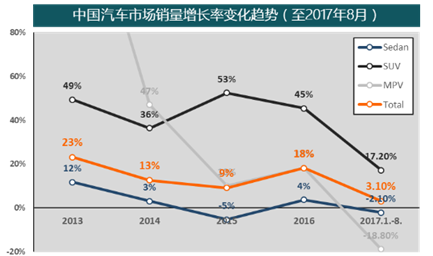

虽然今年的主旋律是变革,但我们依旧要从传统汽车市场说起,因为只有这一部分是最容易准确触摸和描述的。首先,我们可以看到,2017年汽车市场的总量增长真的已经基本停滞了。之所以这里用了“真的”一词,是因为此前也有多次关于增长停滞的预测,但最终要么由于政策扶植,要么由于市场自身的普及化进程尚未结束,最终还是经常出现两位数以上的增长率。但今年的增长率离停滞已经非常接近了,今年前8个月的增长率只有3.1%,此后几个月市场同样保持这种节奏。(抱歉,此文是在飞机上写的,作图的时候偷了个懒,好在后续两个月的数据没什么显著差异)

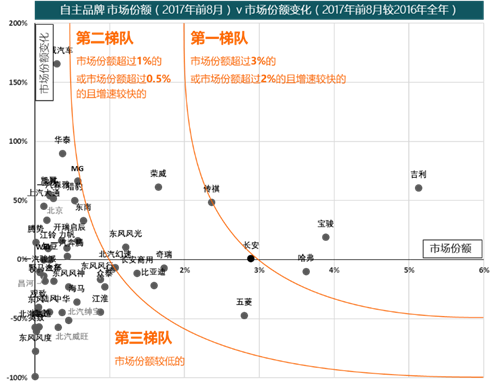

接下来,我们可以进一步看到,一旦市场进入零和博弈阶段,大多数品牌的好日子就真的结束了。2017年下跌最惨的几个品牌分别是北京现代、东风悦达起亚、标致、雪铁龙、菲亚特、雪佛兰等,在SoCar的系统中,这类品牌全都属于所谓“平价品牌”,也就是品牌溢价能力刚好在市场中居中的这些,他们过去比自主品牌显著高一个级别,但又难以和大众、丰田这些一线合资品牌直接竞争。但今天他们逐渐被高端自主品牌追赶,开始迅速丧失市场地位了。

2018年,这些自主品牌的整体趋势不会改变,只不过进入第一梯队的这些品牌需要真正实现增长模式的转变:过去他们依靠不断叠加车型快速提升销量,未来他们需要把产品组合与品牌战略充分结合,依靠真正的品牌战略实现市场地位的长期稳固。在这方面,战术层面的胜利与战略层面的长治久安还是存在本质区别的,这是领先自主品牌下一步需要迈过的坎。

另外值得一提的是目前处于第三梯队的一汽能否因为徐留平的空降而止跌反弹?奇瑞能否真正找到长期稳定的战略方向?还有就是此前风光很久的比亚迪,是否正式进入下降周期?至于哈弗,老中医承认去年过早地判断这个品牌的下跌,但长期来看,这个品牌的结构性失衡仍在,当然WEY的开门红很大程度上解除了哈弗的短期风险。至于后面如何,我们还要进一步观察。

在结构性调整当中,自主品牌的高端化趋势是最值得关注的。不仅仅是WEY和领克(当然,把领克算作合资品牌更加符合官方说法),荣威的I6以及新MG6这两款轿车也已经成功触及思域等一线合资品牌长期稳固控制的A Plus Sedan市场,并且月均销量7000~8000辆,这一战绩在过去是不可想象的。而传祺的GS8也继续保持月均销量万台左右的规模,这些都是自主高端化的可喜成绩。

汽车四化也许没有想象中那么大的“破坏力”

说完了传统市场自身依赖惯性以及有序的产品迭代可能发生的变化,我们还是把目光放在今天业内普遍关注的变革话题上,也就是大家常说的汽车“四化”(电动化、智能化、共享化和网联化)。今年11月,我非常有幸地受邀在百人会的论坛上做了一场演讲。当时的主题便是汽车企业如何制定穿越变革周期的品牌战略?可以说,今天我们所有人都能看到这一轮行业变革的终点。可悲的是,我们不知道抵达这个终点需要多长时间。更加可悲的是,我们很少有人能够看清5年之内会发生什么?但是对于汽车企业的战略规划部门而言,5~10年的趋势是最为重要的,因为他们需要滚动运营一代产品,同时规划开发下一代产品,两轮生命周期恰好就是这个时间跨度。也就是说,他们不得不在越来越多的不确定因素之下,做出更为大胆的风险决策。而这些决策过于激进了,会被滞后的技术开发或者过高的成本拖死,过于保守了又会惨遭市场淘汰。

今天我们就要预测的是,2018年,乃至未来5年会发生什么?

在这个话题上,经历了一年多的关于行业变革的讨论,从我的角度反而开始冷静下来很多了。比如关于网联化这一块,尽管非常多的互联网造车势力都在试图介绍自己颠覆性的车载互联系统,但我们必须注意到一个残酷的事实:在所有人都把注意力集中在驾驶员联网需求的同时,我们甚至连副驾驶和后排乘客的联网需求都没处理好!也就是说,车上的乘客在需要上网的时候,他们第一个想到或者拿起的还是自己的手机,而绝不是车上的某种设备。

这意味着今天所有在售车辆中,大家都没有找到一个像样的需求是一定和交通出行这个场景完美叠加的。既然出行过程中那些不需要开车的人都不怎么上网,或者使用车上的设备上网,我们拿什么吸引驾驶员“走神”上网呢?在今天的驾驶模式下,我们能够想到的绝大多数需求都是低频的、短时间的,或者意淫出来的。这是我们需要认真面对的一个现实问题。

上面那个案例让我重新审视汽车四化对传统汽车行业的颠覆性破坏究竟会有多大?最终我的感觉与2017年年初的时候有很大不同:传统OEM的优势显然更加明显,毕竟他们掌握足够丰富的造车经验,掌握足够有效的销售和服务网络,并且他们有巨大的存量用户,因此他们的安全边界是远远高于造车新势力的。

从这点上看,至少未来5年,传统OEM仍是安全的,但OEM内部的结构性调整一定会持续,就像本文第一个章节预测的那样,最终会有很多品牌惨遭清洗,也有一些品牌走上神坛。在这一趋势中,我暂时还很难看到哪家造车新势力(除了特斯拉)有充足的理由与传统OEM抗衡。也许他们仍然要积累足够的经验和能力,但烧钱的速度是否与之匹配就很难判断了。

未来两年,也就是2018~2019年,恰恰是诸多汽车四化相关概念第一次接受市场检验的时候。也许会有很多伪创新见光死,也会有很多概念需要不断自我完善和提升。届时很可能是泡沫局部破裂甚至出现大面积坍塌的一个阶段。但没关系,汽车四化的大方向是不会改变的,短期内大家需要共同经历一轮震荡而已。

当然,尽管我认为四化对汽车行业既定格局没有那么大的破坏力,但还是有些现象值得注意的,下面两个章节我会详细说明。

“共享出行”正式影响产品定义

这两天恰好是第二节中国举办的世界互联网大会的日子。程维刚刚表示,滴滴要在2020年之前面向市场投放100万辆EV。此前我也了解滴滴在和多家车企密切接触,第一步是采购现有车辆,第二步则是直接参与到产品定义当中,定制更加符合滴滴使用场景的产品。对于汽车市场而言,这才是真正具有“破坏力”的一股势力。100万辆什么概念?相当于第三梯队自主品牌4~5年的销量。这意味着滴滴如果把订单交给任何一家,仅靠这一笔生意就能让这个品牌维持两三年之久(毕竟2B的订单单车利润肯定不如2C,所以维持时间要打折扣)。而如果共享化的趋势成立,在用户交通需求总量不变的前提下,汽车市场的总需求很可能出现下降趋势。这会导致各家OEM面对囚徒困境的尴尬(当然事实恰恰相反,我认为分享车,尤其是分时租赁会把更多原本坐地铁和公交车出行的人拉入自驾市场,从而刺激汽车消费)。无论如何,有如此订单摆在这里,OEM们必然是趋之若鹜的。这会导致滴滴这类公司成为汽车市场当中真正有影响力的一极。

当然,我也不认为滴滴一家公司能够包揽中国的分享车市场。毕竟这个市场总量太大了,各地差异也极为显著。很快曹操、神州、首汽等等这些公司也会慢慢找到感觉,只有这样市场才会建立新的平衡。

与此同时,网约车模式的快速发展很可能真正带动大家(其实基本上都是业内人士)梦寐以求的MPV的崛起。因为MPV似乎比轿车更适合网约车的使用场景,而此前大家抱怨最多的关于外观和驾驶乐趣的问题,并不是网约车乘坐者关心的。但是针对网约车开发MPV是否有利可图,这就是各家OEM自己需要判断的问题了。

EV市场短期承压,长期等待电池技术的真正突破

针对汽车四化另一个话题就是电动化。上个月一篇文章统计称目前中国各类资本已为新能源产业投入了4500亿资金,启动了70余个新能源项目。如今在政策的扶植,但更多是对传统车的打压(主要就是限牌的几个城市)之下,中国的EV市场在总量上确实取得了非常巨大的进步,目前保有量已经近百万辆。但是我们必须注意到另外一些现象:

1、 政府发了15张新能源汽车生产资质,同时也默许大量互联网造车新势力加入

2、 政策进一步把几乎所有的传统OEM全都驱赶到了新能源市场

3、 补贴在有节奏地退坡

4、 今天近70%的EV全都卖在了限牌的5个城市,其余30%要么就是高端的特斯拉,要么就是低端的知豆等等

5、 过度依赖限牌城市贡献销量的边际作用已然大幅递减,但未来2~3年,每年投入市场的全新车型数量几乎都要翻一倍,产能也会随之快速增长

6、 电池技术距离让EV全面取代普通家用车仍有200%的差距(能量密度大于800Wh/kg,成本低于0.3元/Wh,今天的数字是300Wh/kg以及1元/Wh),并且三元锂电池的能量密度极限是无法支撑前面那个目标值的

7、 未来的电池技术虽然已经有了很多线索,例如固态电池,但依然不够确定

8、 所有电池技术目前都很难离开锂矿石资源,但全球已探明的锂矿石在支撑EV这件事上并不乐观,甚至比石油会更早耗尽

……

上述所有这些现象告诉我们,也许EV的短期泡沫已经形成,甚至很有可能会在2018~2019年出现一轮惨烈的洗牌,也许此后市场会重归理性。大家要么在现有技术前提下,调整产品开发理念,寻找可以局部取代传统汽车的市场机会,或者发现新增的市场机会。总之,EV市场不会一帆风顺,也许危险就在眼前。

关注So.Car官方公众号

掌握So.Car最新观点动向

版权所有,欢迎转载,请注明出处,文章来源:https://www.so.car/article/32/